iDeCoの始め方まとめ|手数料・節税効果・注意点を徹底解説【2025年最新版】

「老後資金をしっかり準備したい」「節税しながら資産形成をしたい」

そんな方に人気なのがiDeCo(イデコ/個人型確定拠出年金)です。

iDeCoは税制優遇が非常に手厚い制度ですが、始める前に確認しておきたい注意点や手数料の仕組みがあります。

この記事では、iDeCoの始め方からメリット・デメリット、節税効果を得るためのポイントまでわかりやすく解説します。

Contents

iDeCoとは?基本の仕組み

- 毎月一定の掛金を積み立て、その資金を投資信託や定期預金などで運用

- 掛金が全額所得控除になり、節税効果がある

- 運用益も非課税

- 受取時も退職所得控除や公的年金控除が使える

- 原則として60歳まで引き出せない(老後資金専用)

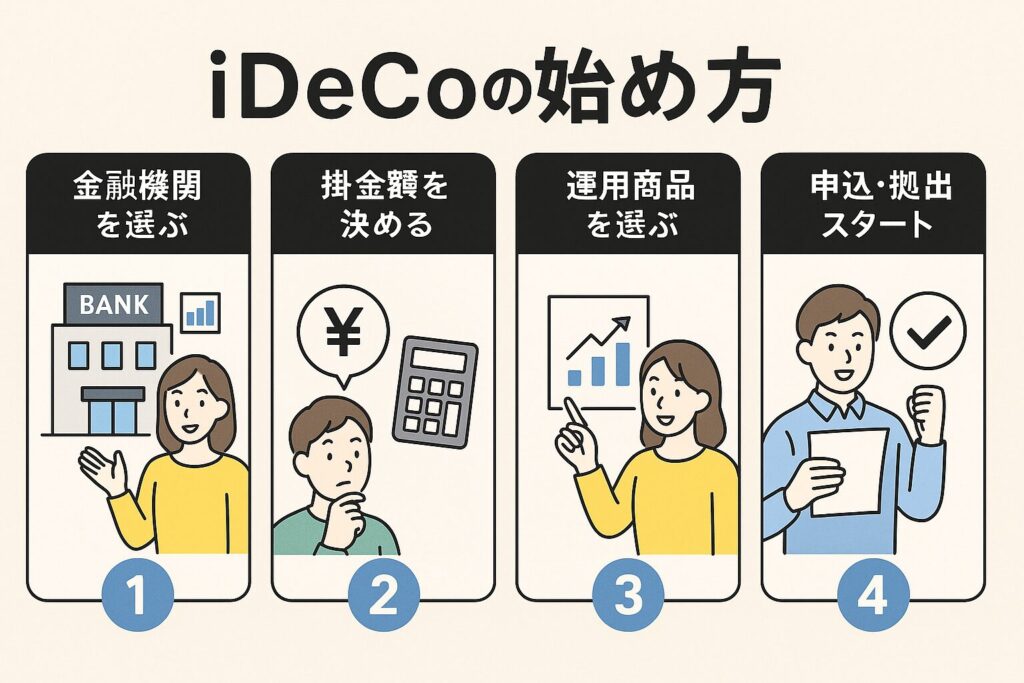

iDeCoを始めるステップ

1. 金融機関を選ぶ

証券会社・銀行・保険会社など多くの金融機関でiDeCo口座を開設可能です。

ただし、手数料や選べる商品数が大きく異なるため、比較して選ぶことが重要です。

👉 ネット証券(SBI証券、楽天証券、マネックス証券など)は低コスト商品が豊富で人気。

2. 掛金額を決める

- 最低5,000円から、1,000円単位で設定可能

- 上限額は職業によって異なる

- 自営業:月6.8万円まで

- 会社員:月1.2万円〜2.3万円(企業年金の有無で変動)

- 公務員:月1.2万円

👉 無理のない範囲で続けられる金額を設定するのがポイント。

3. 運用商品を選ぶ

- 定期預金や保険などの元本確保型

- 投資信託(株式型・バランス型など)

👉 老後までの長期投資なので、低コストのインデックスファンドを選ぶ人が多いです。

4. 申し込み・拠出スタート

- 金融機関に申込書を提出

- 会社員は事業主の証明書が必要になる場合あり

- 開始まで1〜2か月かかることもあるので、早めに行動しましょう。

iDeCoの手数料を確認しよう

iDeCoには次のような手数料がかかります。

- 加入時手数料:2,829円(初回のみ)

- 口座管理手数料:毎月171円(国民年金基金連合会+事務委託先金融機関)

- 金融機関手数料:0円〜数百円(証券会社によって違う)

👉 ネット証券を選べば実質月171円のみで利用可能な場合が多く、コストを抑えられます。

iDeCoの節税効果はどれくらい?

掛金が全額所得控除になるため、年収や税率によって節税額は大きく変わります。

例えば…

- 年収500万円、掛金月2万円の場合

→ 年間約36,000円の節税効果 - 30年間続ければ、100万円以上の節税になる可能性あり

👉 節税額をシミュレーションしてみると、具体的なメリットが見えてきます。

iDeCoのメリットとデメリット

メリット

- 掛金が全額所得控除 → 節税効果が大きい

- 運用益が非課税で効率的に増える

- 老後資金を強制的に積み立てられる

デメリット

- 60歳まで引き出せない(流動性が低い)

- 手数料が必ずかかる

- 商品選びを間違えると元本割れの可能性もある

iDeCoを始める前に確認したいポイント

- 老後資金専用と割り切れるか?

- 無理のない掛金設定ができるか?

- 金融機関ごとの手数料や商品ラインナップを比較したか?

まとめ

iDeCoは、節税効果が非常に高い老後資金づくりの制度です。

ただし「60歳まで引き出せない」「手数料がかかる」という特徴を理解したうえで始めることが大切です。

👉 老後資金を計画的に準備したい人には、iDeCoは強力な味方になります。

まずは金融機関を比較し、自分に合ったプランで始めてみましょう。